发布时间:2019-10-11

点击次数:167

作者:管理员

分享到:

来源综合:北京商报、21世纪经济报道

编辑:王叔叔

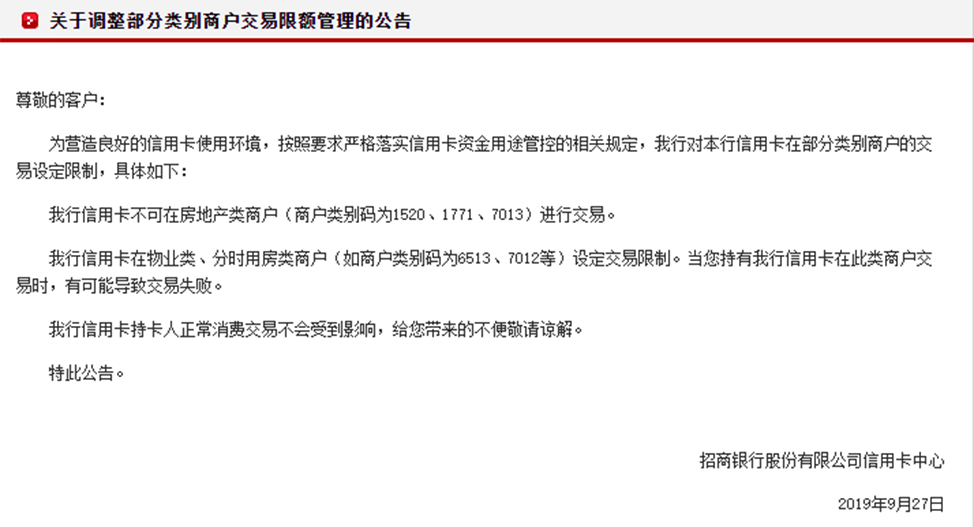

招商银行公告

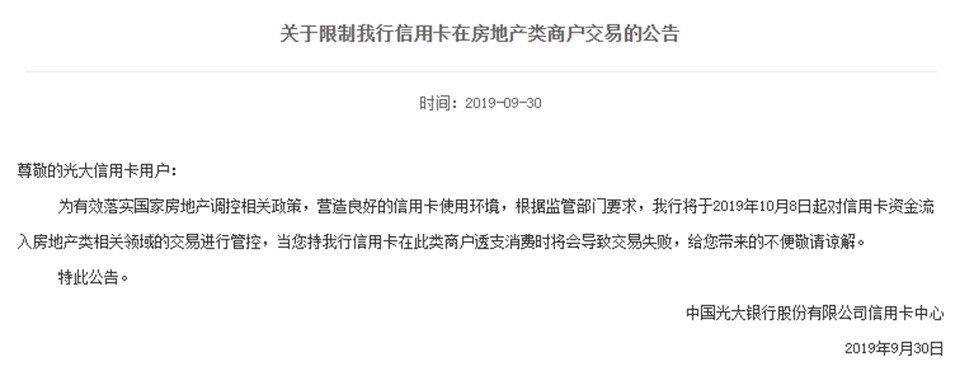

光大银行公告

物业费、出租房限额交易物业费、出租房等多被限制交易额度。

其中,招行信用卡在物业类、分时用房类商户(如商户类别码为6513、7012等)设定交易限制。招行行信用卡在此类商户交易时,有可能导致交易失败。

建行9月26日公告,近期对信用卡在部分类别商户的交易进行管控,建行信用卡在境内房地产类商户(商户类别码为6513、7012)交易,按客户实施管控:单笔交易金额不得超过3万元人民币,日累计交易金额不得超过5万元人民币,月累计交易金额不得超过5万元人民币,半年累计交易金额不得超过5万元人民币,年累计交易金额不得超过10万元人民币。

8月30日,农业银行信用卡公告,根据监管部门要求,近期对信用卡在部分类别商户的交易进行管控。农信用卡在境内房地产类商户(商户类别码为6513、1771、7012)的单笔交易金额不得超过1.5万元人民币,日累计交易金额不得超过1.5万元人民币,月累计交易金额不得超过5万元人民币,季度累计交易金额不得超过5万元人民币,半年累计交易金额不得超过5万元人民币,年累计交易金额不得超过5万元人民币。农行信用卡不得在境内房地产类商户(商户类别码为1520、7013)进行交易。

平安银行信用卡近期也发出通知,为落实房地产调控相关政策,依据相关规定,对房地产类商户设定限制,当持有平安信用卡在此类商户透支消费时,有可能导致交易失败。此前,平安要求信用卡在境内房地产类商户进行交易时,单月(自然月)人民币交易金额不可超过3万元,全年(自然年)累计不可超过10万元。

加强资金流向管控

多家银行对信用卡涉房交易设限,可以算是此前对消费贷收紧政策的延续。8月初,银保监会办公厅发布公告,决定在32个城市开展银行房地产业务专项检查工作。此次专项检查严厉查处个人综合消费贷款、“首付贷”、信用卡透支等资金挪用于购房等违法违规行为。

易居研究院智库中心研究总监严跃进表示,当前银行防范金融风险的工作在升级,部分违规放贷的银行,近期容易面临管控和受到惩罚,所以实际上都会对此类银行的业务规范提出新的要求。从实际过程看,信用卡因为刷卡简便且部分额度较大,往往也会成为其流入房地产的一种重要渠道,所以管控信用卡本身也是房住不炒的内容体现。

值得一提的是,信用卡尤其是大额信用卡已成为银行的重要产品类型,如果客户以现金形式取出授信额度,银行是很难追踪其具体资金流向的。对此,分析人士认为,信用卡是刺激消费的有力工具,且信用卡人均持卡率也处于较低水平,风险尚无大幅提升,全面的严监管应是小概率事件,监管的重点更多的是在资金流向的管控。

“信用卡本身在申请方面,审查不强,所以后续也要防范一人办理多卡,挪用其他人信用卡刷卡等现象。后续关键还是要对一些额度较大的资金设定信用记录,若是违规用于房地产领域,后续要在信用上降低分值。”严跃进进一步说道。